En México, con la reforma a la Ley del Seguro Social de 1977, se eliminaron las pensiones vitalicias y se crearon las Administradoras de Fondos para el Retiro (Afores). Desde entonces, cada trabajador del IMSS y el ISSSTE está obligado a tener un Afore y reunir el ahorro necesario para su retiro. Los trabajadores independientes se pueden sumar voluntariamente al régimen obligatorio. La idea es que los ahorradores se apoyen en los beneficios del sistema financiero formal.

Sí no tienes una idea de cuánto dinero necesitas para cuando seas viejo, da clic aquí.

Las Afores son instituciones financieras que se encargan de administrar, invertir y hacer crecer los fondos para el retiro de los trabajadores, de manera segura y con atractivos rendimientos (ganancias). La Secretaría de Hacienda y Crédito Público es la única entidad que puede autorizar su funcionamiento. Además, son supervisadas por la Comisión Nacional del Sistema de Ahorro para el Retiro (Consar).

Muy pocas personas conocen los beneficios de las Afores. Has de saber que te darán grandes beneficios a largo plazo, pero para lograrlo, debes tomar en cuenta al menos tres factores: rendimientos, comisiones y servicios. Cada uno de ellos tiene una gran importancia porque determinan qué tanto crecerán tus ahorros.

Los rendimientos

El ahorro para el retiro tendrá rendimientos o ganancias dependiendo de la Siefore en la que se invierta. Las Siefore son Sociedades de Inversión Especializadas en Fondos para el Retiro, en las cuales las Afore administran e invierten los recursos de los trabajadores, en diferentes instrumentos de inversión según el riesgo, por ejemplo, deuda gubernamental, renta variable nacional e internacional, entre otros.

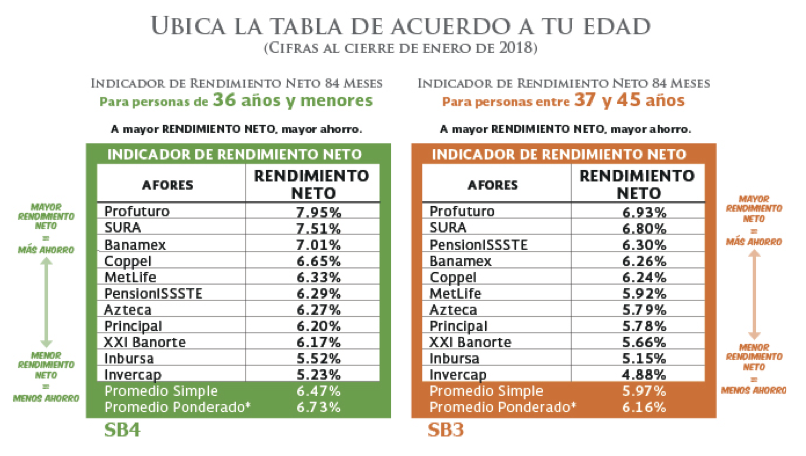

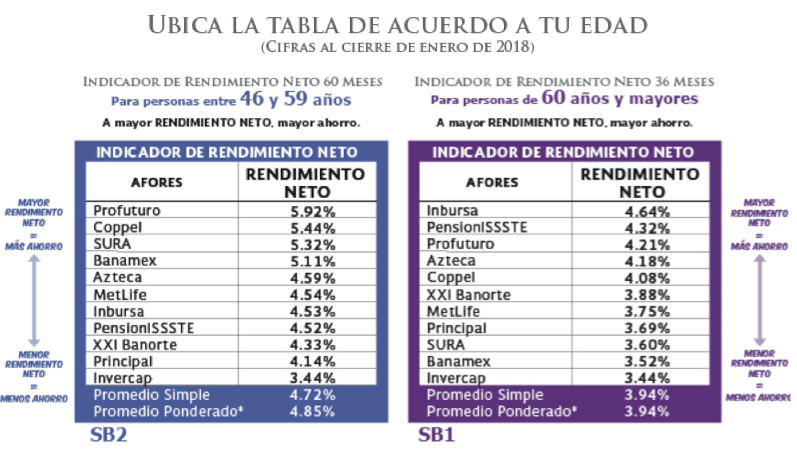

Entre tanto ¿qué diferencia hay entre las Afore y las Siefore? Es muy sencillo, la Afore es como si fuera una agencia de viajes y las Siefore son los paquetes que ofrece con diferentes promociones y costos. Así que, las Siefores se dividen en cinco grupos, de acuerdo con la edad de los trabajadores:

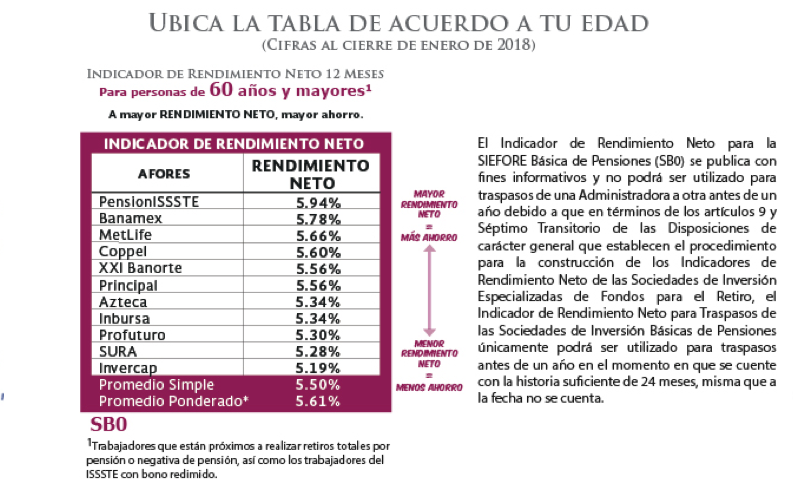

- Siefore Básica de Pensiones (SB0): 60 años y más, muy cercanos a disponer sus recursos para el retiro.

- Siefore Básica 1 (SB1): 60 años de edad o más que no les corresponda invertir sus recursos en la Sociedad de Inversión Básica de Pensiones y los recursos de los pensionados estén bajo la modalidad de retiros programados.

- Siefore Básica de Pensiones (SB0): 60 años y más, muy cercanos a disponer sus recursos para el retiro.

- Siefore Básica 1 (SB1): 60 años de edad o más que no les corresponda invertir sus recursos en la Sociedad de Inversión Básica de Pensiones y los recursos de los pensionados estén bajo la modalidad de retiros programados.

- Siefore Básica 2 (SB2): entre 46 y 59 años de edad.

- Siefore Básica 3 (SB3): entre 37 y 45 años de edad.

- Siefore Básica 4 (SB4): 36 años de edad o m enos.

La Consar proporciona una útil tabla para que compares los rendimientos que ofrecen las once Afores autorizadas en el país, de acuerdo con tu edad.

Fuente: Consar.

Tu edad es un factor determinante en el rendimiento de cada Siefore. Entre más joven seas al comenzar a aportar a tu Afore, puedes tomar más riesgo y tener mayores rendimientos. Pero mientras más cerca estés de tu retiro, menores serán las ganancias, aunque asumirás menor riesgo.

Para elegir un Afore, ubica la tabla de tu edad y observa qué opciones ofrecen un rendimiento neto por arriba del promedio simple. Por ejemplo, si tienes 28 años, el promedio simple es 6.47% (Siefore básica 4), lo que significa que idealmente puedes elegir: Profuturo, SURA, Banamex y Coppel. En cambio, si tienes 40 años con un rendimiento neto simple superior al 5.97% (Siefore básica 3), podrás elegir: Profuturo, SURA, PensionISSSTE y Banamex.

¿Y cuál es la diferencia según el porcentaje de rendimiento?

Una Afore con mayor rendimiento siempre te dará más ganancias. Aunque parezca pequeña la diferencia entre los rendimientos, sí hay grandes repercusiones para el ahorro.

Para que te des cuenta de cuánto varía el saldo final para tu retiro, te damos un ejemplo del saldo acumulado con tres Afores distintas de rendimientos hipotéticos de 4% y 5%.

Consideramos a una persona que cotiza en el IMSS, con un salario de $11,400 en 2018, para una trayectoria laboral de 40 años (es decir, inicia sus aportaciones a los 25 años y se retira a los 65 años) y un saldo voluntario de $10,000.

¡Ojo! El monto de este ejemplo no considera aportaciones voluntarias posteriores, únicamente, se toma en cuenta la aportación obligatoria que la ley establece para trabajadores del IMSS (el 6.5% del salario). Para los trabajadores del ISSSTE, las aportaciones obligatorias para el ahorro del retiro son de 11.3%.

Fuente: Consar, 2018.

En la gráfica anterior, es notable la diferencia entre el Afore Sura que tiene mayor rendimiento y el Afore Intercab, de menor rendimiento. La diferencia representa más de $192,311, equivalentes a casi UN AÑO de pensión con mensualidades de $16,000. Sin embargo, la diferencia entre Afore Sura y Afore Coppel es más baja ($13,081), lo que significa que Afore Coppel tiene un alto rendimiento, pero su comisión más alta provoca menos ganancias, lo cual debes considerar.

Puedes conocer el posible saldo acumulado de cualquier Afore, en la calculadora de la Consar, para trabajadores del ISSSTE, IMSS o independientes.

Las comisiones

Las Afore cobran una cantidad determinada por el servicio de administración (registros y envíos de estados de cuenta), de promoción y mercadeo, resguardo, inversión de los recursos de la cuenta individual y de cumplimientos de la regulación. Las comisiones se muestran en la siguiente tabla.

Fuente: Consar

Entonces, a menor comisión más ahorro. Por lo que puedes evaluar si te conviene la Siefore de tu edad y la comisión promedio menor a 1.021%. En este caso, las comisiones más bajas son de: PensionISSSTE, Inbursa, Banamex, XXI Banorte, Profuturo y SURA.

Utilizando las mismas variables del ejemplo anterior, y para una persona de 25 años, tomamos dos Afores con una comisión de 0.85% y 0.97%, respectivamente, y con rendimientos hipotéticos altos de 5%. Por otra parte, elegimos un Afore con mayor comisión (1.09%) y además con menores rendimientos (4%). Aquí el resultado:

Fuente: Consar, 2018.

En este ejemplo observamos que, en efecto, tendremos más ahorro si elegimos un Afore de menores comisiones, es decir, PensiónISSSTE, por ejemplo, da muy buenos rendimientos gracias a su baja comisión.

Sin duda, la opción menos favorable para el ahorro es tener un Afore con mayor comisión y menor rendimiento.

Los servicios

Aunque podemos tener altos rendimientos, las Afore no ofrecen los mismos beneficios, por ejemplo, que exista una sucursal cercana a tu localidad o que sean eficientes. Si no los tienen, resulta en una mala experiencia y un desgaste innecesario. Para identificar cuál Afore te conviene según sus servicios puedes consultar el Medidor de Atributos y Servicios de las AFORE (+MAS AFORE), que brinda una evaluación de cada una.

Resultados de +MAS AFORE 2016

El +MAS AFORE se compone de más de 36 variables que se agrupan en los siguientes cinco indicadores globales:

- Calidad operativa (10%): rapidez y efectividad de los servicios de las administradoras.

- Calidad de atención y servicio (15%): calidad de atención a clientes en reclamaciones y penalización de los traspasos indebidos.

- Cobertura (25%): cantidad de canales de atención para atender al público. Esto incluye, sucursales, servicios en cada sucursal, en línea y móviles, así como atención telefónica.

- Ahorro voluntario y solidario (30%): promoción del ahorro y educación financiera, que se mide con el incremento del ahorro voluntario.

- Servicios e-Sar (10%): facilidad para realizar los trámites iniciados por los trabajadores en el portal e-Sar, su atención incluye el servicio pre-registro y solicitud de domiciliación del ahorro voluntario.

Da clic aquí y consulta el resumen de servicios por Afore.

En conclusión, elige tu Afore siempre considerando los rendimientos, las comisiones y los servicios. ¿Quieres tener un mayor ahorro para tu retiro? Elije un Afore que ofrezca mayores rendimientos y menos comisiones. ¿Quieres altos rendimientos, pero también buscas accesibilidad, atención al cliente, educación financiera, etc.? Busca un Afore con mayores rendimientos y verifica la puntuación de sus servicios en el Medidor de Atributos de Afore (+MAS AFORE).

Así que no lo pienses más, compara y elige o cámbiate al Afore que más te convenga. Mientras tanto, en Finerio te proporcionaremos información para que tomes mejores decisiones con tu dinero.

Finerio es la primera aplicación en México para dar seguimiento a tus gastos mensuales y presupuestos de manera automatizada y poder así aumentar tu ahorro, totalmente gratis.

Finerio es la primera aplicación en México para dar seguimiento a tus gastos mensuales y presupuestos de manera automatizada y poder así aumentar tu ahorro, totalmente gratis.